外国投资者赴印尼投资,会涉及到哪些税种?印尼税收政策系列将从印尼的税务机构设置、企业所得税、个人所得税、预提税、增值税、关税、印花税、转让定价、税收优惠、双边税收协定以及具体的纳税申报、税务稽查、强制执行、争议解决等税务方方面面话题出发,为大家介绍印尼与外国投资者相关的一些税收政策,以供投资者做印尼分公司(子公司)税收筹划参考。

本文中将详细介绍印尼的税务机构设置以及企业所得税、个人所得税、预提税、增值税等主要税种。

一、税收税务系统机构设置

印度尼西亚税务总署是所属财政部负责税务征管的部门,其主要机构有:

(1)税务总署办公室;

(2)税务数据及文档处理中心;

(3)雅加达特殊税务区域办事处;

(4)税务总署区域办事处;

(5)大企业税务办公室;

(6)税务主管办公室;

(7)税务咨询办公室。

二、企业所得税

(一)企业税收居民

在印尼注册或者公司住所地在印尼的企业均被视为印尼的纳税居民。通过常设机构(PE)在印尼从事商业活动的外资企业,履行与本国居民一致的纳税义务。若在印尼没有常设机构的外资企业则需要通过印尼支付方代为扣缴其来源于印尼的收入,以完成纳税义务。

(二)企业所得税税率

印尼税法规定的企业所得税基本税率为25%。流通股比例不少于40%和满足其他条件的上市公司可享受额外5%的优惠。年收入不超过500亿印尼盾的小型企业,其应税所得中不超过48亿印尼盾的部分可以标准税率的一半核算,即12.5%。年度总收入不超过48亿印尼盾的特定企业应按总收入的0.5%缴纳最终税负。

(三)资本弱化(负债权益比率)

一般适用负债权益比率为4:1,即融资成本可全部进行扣除的债务最多为权益的四倍。

对于特定纳税人,该比例可调整。比如甲公司的权益资本为100万,贷款金额为1000万,融资成本率为14%,则甲公司所得税计算时可以抵扣的融资成本为100*4*14%=56万,而(1000-100*4)*14%=84万对应的融资成本不可以作为融资成本进行税前抵扣。

(四)亏损留抵

亏损可以留抵最多五年,如2016年亏损200万,则可用2017-2020年获取的利润对该亏损进行弥补。但是对少部分特定地区的特定行业或受制于个别特许权的行业,可以延长至10年。亏损不可移前扣减。合并纳税以及集团扣抵也并不适用。

三、个人所得税

(一)个人税收居民

任何个人如符合下列任何条件都将被视为纳税居民:

● 居住在印尼;

● 12个月内在印尼停留超过183天;

● 于一个纳税年度内在印尼停留并有意于在印尼居住。

注意:税收协定的冲突条款可能会推翻这些规定。

非纳税居民需就其来源于印尼的收入,缴纳20%的所得税。

(二)个人所得税税率

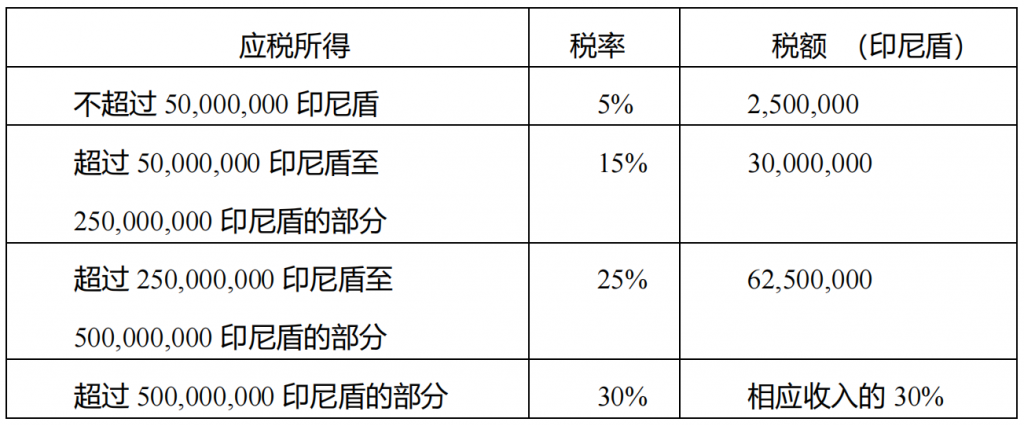

印尼的个人所得税按照超额累进税率计算:

(三)个人所得税的登记与申报

个人纳税居民如年收入金额超过年度不征税收入的限额,须在印度税务局进行登记并申报年度个人所得税(Form1770)。申报表内应披露包括受雇所得、投资、资本收益、境外和其他所得等个人所有收入,并附上个人资产和负债的汇总表。

在印尼,通常一个家庭被视为一个纳税单位,使用一个以户主(一般为丈夫)名义注册的税号(Nomor Pokok Wajib Pajak/NPWP)。其妻及受其抚养的子女的收入也必须在丈夫名下的所得税申报表中一同申报;其妻子与子女的收入需要根据所得税法第21条来判定是否要同丈夫的收入一并征税。

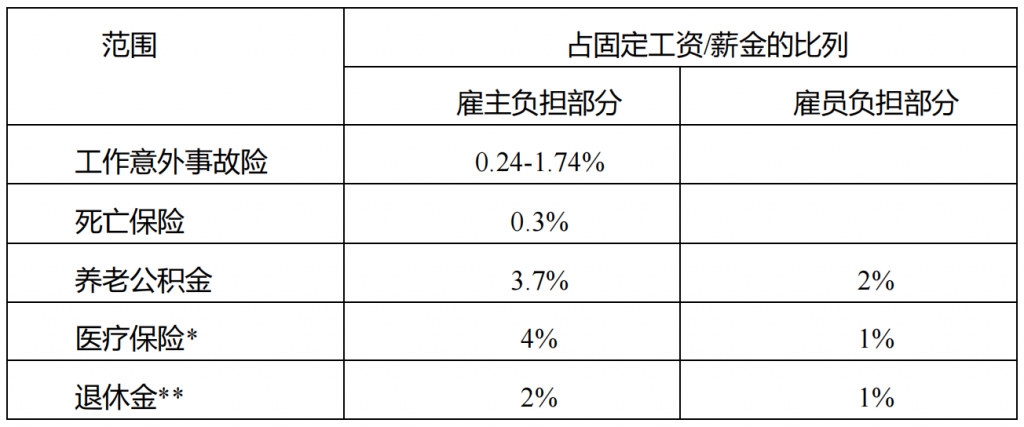

(四)社会保障费用

雇主有责任确保其雇员参加了社会保障计划。雇员为社保支付的费用由雇主在其工资中代扣缴。这部分费用须与雇主为社保承担的部分一同支付。所有雇员,包括在印尼工作超过六个月的外籍雇员,都必须加入新的社保体系。

现行的社会保障计划负担比例如下:

*)最高计算基准为每月8,000,000印尼盾

**)最高计算基准依照BPJS每年的条例更新

四、预提税

(一)预提税含义

印尼的所得税主要以预提税的形式课征。如需缴纳预提税,一般由支付方负责代扣代缴所得税。预提税一般以印尼所得税(Pajak Penghasilan/PPh)税法为依据。

(二)预提税比例

居民企业、常设机构、外资企业代表处、组织机构、或被指派的个人需就支付给纳税居民和常设机构的下列总支出中代扣最终所得税。部分比例如下:

五、增值税

(一)增值税含义与应税服务

增值税(VAT)是针对在印尼境内流转货物或提供应税服务而征收的税款。

应税项目包括:

(1)在境内销售应税货物;

(2)进口应税货物;

(3)企业在印尼境内提供应税服务;

(4)在印尼境内使用或消费来自境外的应税无形产品;

(5)在境内使用或消费来自境外的应税服务;

(6)应税企业出口应税货物(无形或有形);

(7)应税企业出口应税服务。

当上述产品销售或服务提供价值每年超过48亿印尼盾者,即需缴纳VAT。

(二)增值税税率和计税基础

VAT法定税率为10%。根据政府法规,该税率可以上调到15%或减至5%。然而,出口应税有形或无形商品以及出口服务的VAT税率固定为0%。出口服务的零税率需要满足一定的条件。

VAT以税率与计税基础来计算。在多数情况下,计税基础是双方达成的交易价。特定项目或情况下必须用其他标准作为计税基础,比如:计税基础为市场价值–包括关联方之间的交易、公司倒闭剩余的应税产品、销售(非库存)本来不是销售用途的资产。

(三)增值税申报

应税企业和个人需要每月申报及缴纳其商业活动涉及到的VAT。VAT一般独立计算。因此,一间公司如通过几个业务单位(分公司)开展商业活动,而业务单位又隶属不同地区的税务服务局管辖的,须在相应的KPP各自登记。因此,应税产品在公司内部的转让需要缴纳VAT。

(四)进项-销项增值税机制

VAT应纳税额计算一般遵循进-销项相抵机制。应税产品或服务的提供商须向买方征收VAT,从供应商的角度这是销项VAT。买方必须向供应商支付VAT,从买方的角度这是进项VAT。如果买方的商业活动必需用到该产品或服务时,该进项税额可抵扣销项税额。如果累积销项税额在某一月份高于同期的累积进项税额,该纳税人必须在下个月月底且早于VAT申报缴纳截止日期前补交差额。然而,如果累积进项税额在某一月份高于同期的累积销项税额,纳税人可以选择将多付的税额留抵到以后的月份或在纳税年度末申请退税。

纳税人应以标准进-销项机制去理解进口商品征收VAT及消费或使用国外应税服务或无形产品的自我评估VAT机制(通常被称为受方付费)。因为非居民供应商或服务提供者不能向印尼买方/进口商收取VAT(换句话说,无法开具税务发票),印尼买方/进口商必须以非居民供应商或服务提供者的名义代其缴纳VAT。

(五)进项增值税抵扣

VAT须每月向国家税务总局申报缴纳。一个纳税时期(每月)的进项税额,原则上必须与同期的销项税额相抵扣。然而,如果进项税额还未作费用处理或税务稽查还未开,该纳税时期后的三个月内进项税额依然可以申报抵扣销项税额。

VAT税票的有效性是能否成功申报进项税额抵扣的关键。一张税票至少要包含下列信息:

(1)提供应税产品或服务的纳税人的姓名、地址和税号;

(2)采购方的姓名、地址和税号;

(3)产品或服务的类型、数量、售价或补贴和任何折扣;

(4)已征缴的VAT;e、针对奢侈品征收的奢侈品消售税(LST)(如果有);

(5)税票的编码、序列号和签发日期;和

(6)税票授权签署人的名字及签名。

如果未能满足上述最低信息的要求,进项税额将无法抵扣销项税额。PKP须开具电子税票。

税票必须于以下时间开具:

(1)销售应税产品或服务时;

(2)收到付款时-如果收款早于销售应税产品或服务;

(3)阶段性工作交付后收到期款时;

(4)财政部条例中规定的其他可能情况。

(六)增值税退税与免税

增值税退税申请可在纳税年度末提交。国家税务总局根据VAT税务稽查结果,在收到申请后的12个月内需要对VAT的退税申请做出决定。如果在12个月内国家税务总局未作出任何决定,则退税申请被认定获批。VAT退税相关的证明资料必须在申请日期后的一个月内提交至国家税务总局。

本文为大家介绍了印尼的税务机构设置以及企业所得税、个人所得税、预提税、增值税这四类主要税种的税收政策,下一篇中我们将为大家介绍印尼的关税、印花税以及关联交易与转让定价方面的政策规定,欢迎关注~