何为海外保险

海外资产也叫做离岸财富,通常指投资者在其法定居住国或缴税地区以外的国家或地区所持有的资产。高资产人士出于对财产安全、隐私保护、投资多样性、风险管理等因素的考虑,通常会选择离岸财富管理。

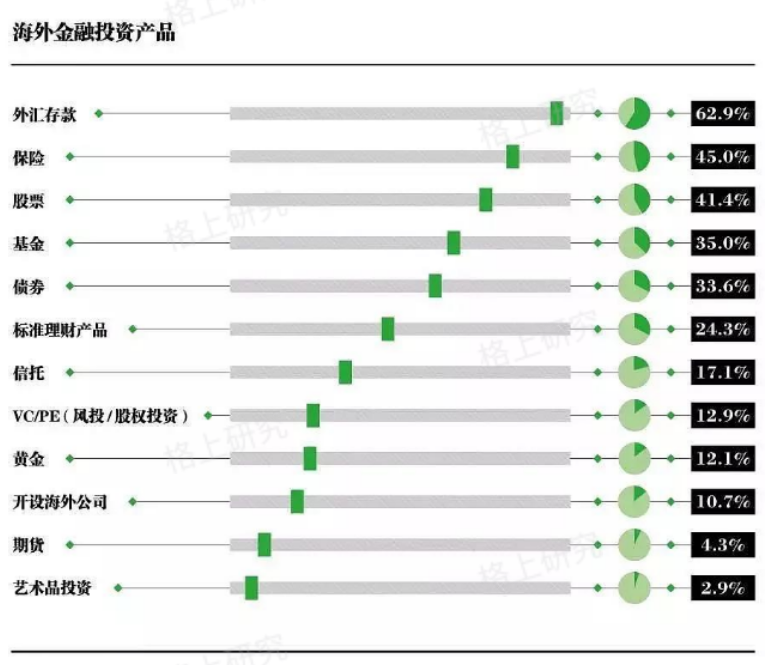

离岸财富中尤以海外金融为最。在《2016中国高净值人群出国需求与趋势白皮书》中近五成的高净值人士表示会继续增加海外金融配置,目前这些人的海外金融投资已占他们投资资产的16%,海外保险占海外金融投资比高达45%。33%的高净值人士选择保险作为海外金融投资的最主要渠道。

1、配置外币资产

高净值客户的生活及投资行为日趋国际化,对外币资产需求越来越高。中国有严格的外汇管制(每人每年5万美金额度),出国留学深造及工作的敞口放开对外币有较大需求的家庭来说,就会将资产外币化提上日程。

为什么说买海外保险能实现外币配置呢?海外保单的币种基本上以美金、新币、澳币、加币、港币等货币,但几乎有95%的内地居民买的都是美元保单,因为他们现实中有这样的外币需求。从保单第二个周年日起,返还保额几个百分点的年金作为美元资产,回流到客户身上。

数据显示:香港保险美元保单,受到大陆人士的热捧,从2010年开始稳步增长,在2016年达到712亿港元,2019年第一季度大陆客户就贡献了128亿港元,目测这一数字还在不断的增加。

币种种类多样化有利于汇率风险对冲。

降准对冲资本外流压力从宏观层面来说,汇率贬值可能的一个后果就是持续性贬值预期,进而带来资本外流的压力.因此市场分析,下一次降准很快到来。

依数据而言,央行下调人民币中间价,实行人民币贬值1.9%后,中国企业的债务就增加了100亿美元,此外,有进出口相关业务企业的股价业应声下跌。目前规避外汇风险主要使用远期合同、期货合约、期权合约和掉期交易.在汇率风险规避方面,我国外贸企业主要依靠银行和保险,其中,保险有着自由度高、跨区域合作性强的特点为高净值人士所多选择.人民币下跌大大增加了在华人士资产持有基本保值的风险,尤其是对中国市场依赖的行业,诸如汽车制造商、矿商、奢侈品零售商、欧美蓝筹等.

大环境影响下,海外保险配置成为了重要的一环,那么为什么海外保险如此受“大咖们”的青睐呢?

2、免征遗产税

越来越多的富人已经意识到遗产税开征只是时间问题,所以他们就早早的做好了准备。

美国:最高税率50%

最低税率为18%,达到2500万美元以上最高税率为50%。包括其个人在世界各地的所有资产。遗产额在60万美元以下者免征遗产税。非居民只需将在美国本土内的资产支付遗产税,最低税率为6%,最高税率为30%。

日本:最高税率70%

采取继承税制,即根据各个继承者继承遗产数额的多少课税,是典型的分遗产税制。对居民而言,不论其继承的遗产是在境内还是在境外,都要对其遗产征税;对非居民,仅就其在日本继承的遗产承担纳税义务。日本继承税税率共分13个档次,从10%到70%。

英国:遗产税率40%

英国居民在世界各地的所有资产都要付遗产税,而非英籍人士只有在英国国内拥有的资产才需要支付遗产税。目前的遗产税率是40%。

绝大多数国家遗产税法案中,都会有相应规定:遗产税追溯期,遗产税开征的前5年或者前3年,有资产转移的迹象和动作,都将面临遗产追溯期的考察。所以,高资产人士在开征遗产税之前,应当做好相应规划。

保险合同里面由指定受益人是可以避税的,受益权大于继承权,所以是不会征收遗产税的。

3、债务避险

投资保险获得保险公司给付的保险收益不属于遗产,所以不在遗产税开征的范围里。同时,因为不属于遗产,则不需要对被继承人的债务负责。

精英人士或者私营企业主在经营过程中,一些靠债务杠杆撬动的财务资产,会涉及复杂的三角债务。此时如果用一个较大额度的保单,即可进行合理合法的债务避险。

- 资产透明化藏富成需求

随着政策要求,资产透明化进程加快,但越来越多的“富豪”、“大咖”不想财富外露,通过投资海外资产(高额保单)合规的将财富隐藏在海外地区。

5、低成本的海外类信托计划安排

保单和信托其实有不少相像的地方,除税收属性方面,其结构特征和信托业可类比。投保人投资一份保单,这份保单就成了保单持有人的一份资产。保单持有人去世之后,可以通过保单转让的方式,把保单持有人变更到子女的名下,那子女就享有了保单的所有权。有了这份保单所有权后,可以选择每年通过年金的方式拿出,也可以做保单贷款等安排,用其他更灵活的方式去处理这份自己的保单财产。

6、指定受益人可不限于法定继承人

海外保险不受国内继承法法规限定,在海外投保可以指定自己想要指定的人作为保单受益人,受法律允许和保护。通过这种安排,可以把资产转移给自己想要转移的人。这也是富裕人士选择海外保险的原因之一。

在标普家庭资产配置原则中,保险本就是不可或缺的一个象限。作为家庭资产的“安全锁”能够避免家庭成员因为重疾意外而对家庭整体资产管理带来突发被动的危机,而海外保险的独特优势更是不言而喻。在又一波购买浪潮下,保持理性的头脑选择正规的机构及适合自己的产品,使其长期发挥应有的作用,更值得投资者思考。

海外保险VS内地保险——利vs弊

1、海外保险优势:

(1)历史积淀

国内保险起步较晚,现在处于快速发展的阶段,而国外保险发展已经趋于成熟有着上百年的投保历史。投保范围及定制性方案相对来说会更加成熟一些。

(2)投保年龄更宽松

以海外保险来说,可以接受70岁或80岁的投保,特殊险种可以接受更高年龄投保,不过内地保单在这方面限制会高一些,总所周知,55周岁之后是重大疾病的“分水岭”,为了规避产品运营的亏损风险,内地保单往往在健康保险投保年龄责任上有限制,超过55周岁的人群就不可以投保了,当然也有一些专属老人健康保险的出现,但是往往相机比不高。

(3)投保保额更加人性化

在国内,为了规避道德沦陷,往往未成年人的投保金额有所限制,最高不能超过10万元,但是海外保险买个数十万美金的保障是可以获得通过的。

以同类型分红险产品作计较,同时以30岁男性来说,投保国内大型寿险公司的平***盛终身寿险(万用**)为例,基本保额10万元,需要交费20年,每年交纳的保费2910元。而海外保单投保新加坡***UL(万用**)为例,20年缴费期,每年保费吸烟为1773元,不吸烟男性则为1552元。缴费时间更短,保费更划算,只有一半的费用。

(4)服务人员更加专业稳定性强

据统计,美国保险代理人的平均服务年限约6年,相对于中国保险代理人的平均服务年限的1.57年来说,美国保险从业人员的稳定性强很多。

2、海外保险弊端:

(1)国内线下联系点较少

由于海外保险保额较大,跨境实施如购买了国外保险,若发生纠纷,国内用户必须亲赴境外进行法律咨询和诉讼,因为是境外,人生地不熟,可能还会面临语言障碍,因此,诉讼和索赔难度更大。与国内相比,境外法律诉讼费用较高,再加上地域沟通差异化,可能面临较高的时间和费用成本。

但有关于诉讼风险的有效控制可以通过和海外保险相关联的机构参保,中介机构在国内设立的联系点多方便实体联系且配有专业人员进行相应的赔付调解,即使在没有纠纷的情况下也可以省时省力,不但与国内保险没有区别,在从人员配置专业度上甚至更胜一筹。

(2)法律法规层面

海外保单提倡的是“最高诚信原则”,而内地的“如实告知原则”,不过在内地,施行的是“如实告知”原则,保险公司问什么答什么,不问则可以不回答。

(3)信息摄取路径

国外保险是无限告知健康状况,即无论保险公司是否有提到,但是只要对保险公司不利的核保因素都要告知。国内保险是有限告知即用户只需要回答保险公司提出的问题,不需要就保险公司没有提出的问题作出回答,有问有答,不问不答。相比较而言,国内保险在健康告知方面较为宽松,对用户比较有利。